안녕하세요.

오늘은 내년 연말정산을 위해 미리미리 준비해야 될 소득공제용 연금저축에 대해서 소개해드리려고 해요.

이제 2020년의 11월도 거의 다 끝나가면서 이제 2020년도 1달밖에 남지 않았는데요.

그렇기 때문에 소득이 있으신 분들은 내년 초에 있을 연말정산을 고려 안 할 수가 없죠.

저는 현재 연말정산에 소득공제, 세액공제 혜택을 받기 위해 주택청약 납입과 연금저축계좌, IRP 계좌 납입을 하고 있어요.

그중에서 오늘은 지금 당장 시작해도 내년 연말정산 때 최대 115만 원까지 세액공제를 받을 수 있는 소득공제용 연금저축인 연금저축계좌와 IRP 계좌에 대해서 소개해드릴게요.

연금저축계좌와 개인형 퇴직연금 계좌인 IRP 계좌는 이름에서도 아시겠지만 노후를 위해서 국가에서 운영하는 국민연금과 별개로 개인적 관리하는 연금 계좌예요.

특히나 최근 대한민국의 높은 노인 빈곤율이 주목을 받으면서 이러한 개인연금 계좌도 주목을 받고 정부에서도 이를 장려하기 위해서 소득공제나 세액공제 혜택을 늘려주고 있어요.

그래서 저도 작년부터 연금저축계좌와 IRP계좌를 개설해서 세액공제 최대한도를 납입하고 있어요.

1. 연금저축계좌

우선 연금저축계좌부터 소개해드릴게요.

연금저축계좌와 IRP 계좌는 전체적인 개요는 거의 동일하지만 세액공제 최대한도 등 일부 다른 부분이 있어서 나누어서 설명드릴게요.

위에서 연금저축계좌의 용도에 대해서 설명드렸으니 이제 소득공제용 연금저축의 핵심 포인트인 세액공제 관련 내용에 대해서 설명을 드릴게요.

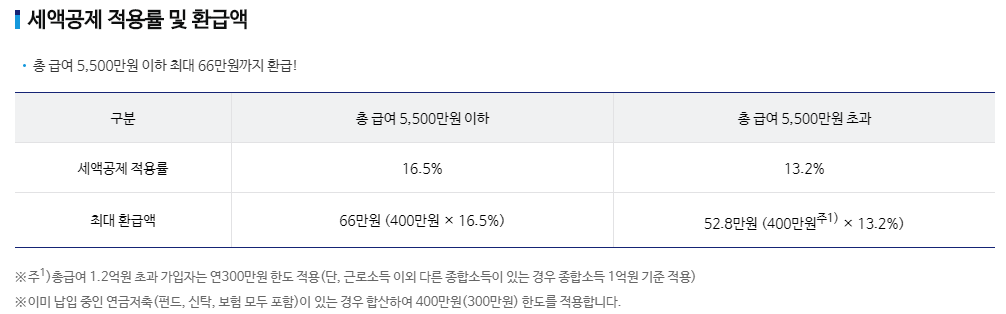

아래에서 보이시는 것과 같이 연금저축계좌의 경우에는 1년에 납입금액 최대 400만원에 한해서 13.2% ~ 16.5%의 세액공제 혜택을 부여해줘요.

세액공제 적용률의 경우에는 총급여가 5500만원 이하이면 납입금액의 16.5%를 적용받고 급여가 5500만원을 초과하면 13.2%의 세액공제를 받을 수 있어요.

그렇기 때문에 급여가 5500만원 이하이면 1년에 연금저축계좌에 400만원을 납입하는 것만으로 총 66만원을 연말정산 때 환급받을 실수 있어요.

그런데 연 총급여가 1.2억원이 넘는 분들은 세액공제 한도가 400만원이 아니라 300만원이라고 하니 고연봉자분들은 이 점 참고하셔야 할 거 같네요.

이렇게 1년에 400만원을 넣어서 66만 원을 환급받을 수 있는 것을 보면 정말 말도 안 되게 좋은 혜택인 거 같지만 연금저축계좌에 납입을 하실 때 꼭 고려해야 되는 부분이 있어요.

그건 바로 "연금"저축계좌이기 때문에 연금으로 받아야지 이 혜택이 의미가 있다는 거예요.

연금저축계좌의 납입금액을 연금으로 수령할 수 있는 조건은 만 55세 이상이 되어야 하고 납입기간이 5년 이상이 되어야 해요.

납입기간 5년은 크게 문제가 안 되겠지만 만 55세 이상이 되어야 한다는 조건이 있기 때문에 55세 되기 전까지 안 써도 될 돈만 넣어야 한다는 거죠.

연금저축계좌에 납입한 금액을 연금으로 받지 않고 중도에 해지를 하게 되면 그동안 받았던 세액공제혜택을 다시 내야 하기 때문이죠.

특히나 총급여가 5500만원 초과하는 경우에는 세액공제를 13.2% 받지만 해지를 할 때에는 16.5%를 세금으로 내야 하므로 오히려 세금을 손해 보는 경우가 생기기도 해요.

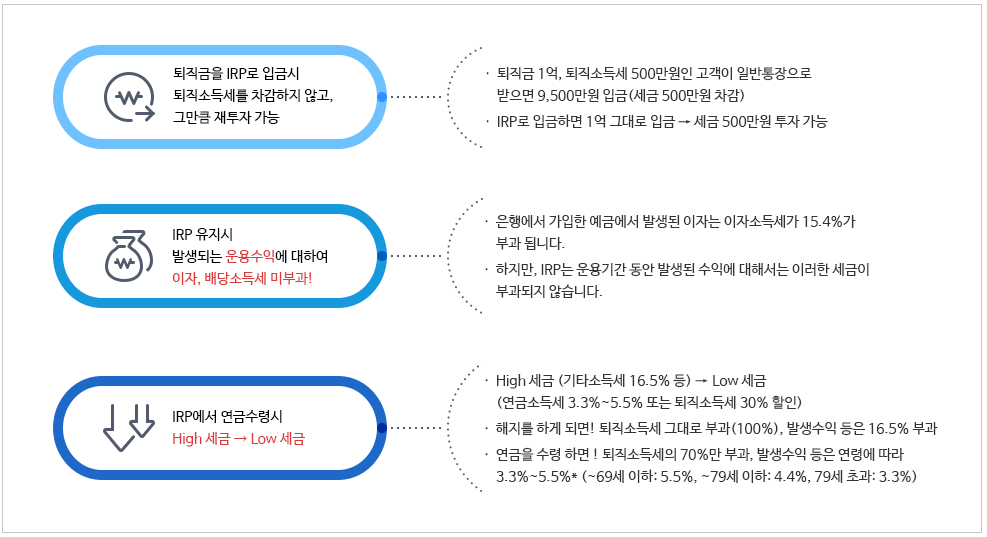

하지만 중도에 해지하지 않고 연금으로 지급받게 되면 만 70세 미만이면 5.5%, 만 80세 미만이면 4.4%, 만 80세 이상부터는 3.3%의 연금소득세만 내면 돼요.

연금을 가장 빨리 지급받게 되어도 13.2% ~ 16.5%의 세액공제를 받고 연금소득세를 5.5% 만 내게 되므로 세금을 아낄 수 있게 되죠.

2. 개인형 퇴직연금 IRP 계좌

두 번째는 IRP 계좌예요.

IRP 계좌는 Indivisual Retirement Pension으로 개인형 퇴직연금의 약자로 퇴직이나 이직 시 발생하는 퇴직금과 개인적으로 납입하는 추가 금액을 운용하여 55세 이후에 연금으로 지급받는 계좌예요.

IRP 계좌에는 퇴직금과 개인 추가납입금이 적립되는 계좌인데요.

IRP 계좌에 적립되는 퇴직금의 경우에는 세액공제 대상이 아니고 오늘 언급할 추가 납입금액만이 세액공제 대상이에요.

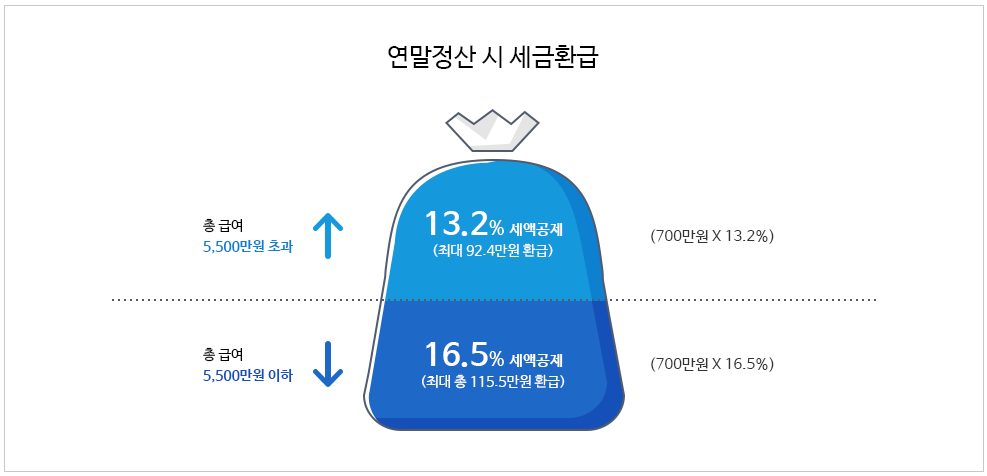

IRP 계좌의 연말정산 세액공제 혜택이 제공되는 최대 납입 금액은 700만원이에요.

IRP 계좌에 700만원을 납입하면 최대 115.5만원의 세금을 연말정산 때 환급받을 수 있죠.

그런데 납입한도 700만원은 연금저축계좌의 납입금액과 합산이 되는 금액이라 연금저축계좌에 400만원을 납입했다면 IRP 계좌에서는 300만원까지만 세액공제를 받을 수 있는 거죠.

그 외에 세액공제율, 연금 수령 조건, 연금소득세는 연금저축계좌와 동일해요

그 외에 연말정산 세액공제와 별개로 IRP 계좌의 장점인 퇴직금 입금 관련된 내용을 잠깐 소개해드리면 퇴직금을 일반 통장으로 받지 않고 IRP 계좌로 받으면 퇴직소득세를 차감하지 않고 투자를 할 수 있기 때문에 세금으로 내야 할 금액으로 투자를 할 수 있으니 과세이연효과가 있죠.

그리고 IRP 계좌 내에서는 이자를 받을 때나 배당금을 받을때 발생되는 15.4%의 배당소득세가 부과되지 않는다는 장점도 있죠.

3. 세액공제 혜택 요약

위에서 소개해드린 연금저축계좌와 IRP 계좌를 통해 받을 수 있는 최대 세액공제 혜택을 정리하면 아래와 같아요.

최대 1년에 115만원의 혜택을 받을 수 있어요.

요즘 같이 저금리 시대에서 700만원 납입으로 115만원의 혜택이니 정말 혜자 혜택이죠.

4. 연금저축계좌와 IRP 계좌의 종류

연금저축계좌의 경우에는 계좌를 어디서 개설했는지에 따라서 이름이 다른데 증권사에서 개설하면 연금저축펀드, 은행에서 개설하면 연금저축 신탁, 보험사에서 개설하면 연금저축보험이라고 해요.

우리나라 국민의 많은 비중이 현재 연금저축보험 계좌를 많이 보유하고 있다고 해요.

그런데 최근에 여러 유튜버들과 메리츠 자산운용의 존 리 대표님께서 연금저축펀드의 장점에 대해서 적극 소개하면서 연금저축보험에서 연금저축펀드로 이동하는 사람들이 늘고 있다고 해요.

저도 아직 20대이기 때문에 보험보다는 자산을 늘려야 하는 시기라고 생각해서 증권사에서 연금저축계좌를 개설해서 운용하고 있어요.

연금저축펀드에서는 펀드나 ETF에 투자를 할 수가 있어요.

IRP계좌도 증권사, 보험사, 은행에서 모두 계좌를 개설할 수 있어요.

연금저축계좌처럼 어디서 개설하느냐에 따라 이름이 달라지는 건 아니지만 어디서 개설하느냐에 따라서 투자를 할 수 있는 상품의 차이는 있어요.

IRP 계좌도 저는 증권사에서 만들어서 투자를 하고 있죠.

연금저축계좌와 IRP계좌에서 제가 투자하고 있는 상품들에 대해서는 제 이전 글들을 참고하시면 될 거 같아요.

2020/08/01 - [연금 투자] - 연금저축계좌 / IRP 계좌로 ETF 투자하기 - TIGER미국나스닥100 ETF 몰빵 (feat. KODEX TRF3070)

연금저축계좌 / IRP 계좌로 ETF 투자하기 - TIGER미국나스닥100 ETF 몰빵 (feat. KODEX TRF3070)

저번 글들에서 연금저축계좌와 개인형퇴직연금계좌인 IRP 계좌에 대해서 소개해드렸는데요. 저는 두 계좌의 세액공제혜택이 너무 좋아서 계좌를 개설했었어요. 두 계좌 합쳐서 1년에 총 700만원

finanzielfrei.tistory.com

2020/08/02 - [연금 투자] - 연금저축계좌 / IRP계좌에서 투자할 수 있는 ETF에 대해서 알아보자 - ETF란 무엇인가

연금저축계좌 / IRP계좌에서 투자할 수 있는 ETF에 대해서 알아보자 - ETF란 무엇인가

저번 글에서 저는 연금저축계좌, IRP계좌에서 ETF에 투자를 하고 있다고 했는데요. https://finanzielfrei.tistory.com/8 연금저축계좌 / IRP 계좌로 ETF 투자하기 - TIGER미국나스닥100 ETF 몰빵 (feat. KODEX TR..

finanzielfrei.tistory.com

2020/08/03 - [연금 투자] - 연금저축계좌 / IRP계좌에서 투자할 수 있는 ETF - ETF의 장점 및 단점

연금저축계좌 / IRP계좌에서 투자할 수 있는 ETF - ETF의 장점 및 단점

오늘은 어제 ETF가 어떤 것인지와 ETF의 종류에는 어떤 게 있는지에 대해서 소개해드렸는데요. https://finanzielfrei.tistory.com/9 연금저축계좌 / IRP계좌에서 투자할 수 있는 ETF에 대해서 알아보자 - ETF란

finanzielfrei.tistory.com

2020/08/03 - [연금 투자] - 연금저축계좌 / IRP 계좌에서 하는 ETF 투자로 연 20% 수익

연금저축계좌 / IRP 계좌에서 하는 ETF 투자로 연 20% 수익

안녕하세요. 그동안 연금저축계좌와 IRP 계좌의 장점과 ETF 투자의 장점에 대해서 소개해드렸는데요. 오늘은 연금저축계좌와 IRP 계좌에서 ETF 투자를 통해서 이론적으로 연 20% 가까운 수익률을 얻

finanzielfrei.tistory.com

2020/08/12 - [연금 투자] - TIGER 미국S&P500, KINDEX 미국S&P500 ETF - 연금저축계좌, IRP 계좌에서 투자할 수 있는 신규 ETF

TIGER 미국S&P500, KINDEX 미국S&P500 ETF - 연금저축계좌, IRP 계좌에서 투자할 수 있는 신규 ETF

안녕하세요. 오늘은 며칠 전에 새로 등장한 ETF인 TIGER 미국S&P500 ETF와 KINDEX 미국S&P500 ETF 에 대해서 글을 써보려고 해요. 해당 ETF들은 모두 연금저축계좌와 IRP 계좌에서도 거래가 가능해서 주시하

finanzielfrei.tistory.com

2020/10/22 - [연금 투자] - 미래에셋 전략배분 TDF 2045년 혼합자산 (C-P2e) - IRP 계좌에서 안전자산으로 투자해보자

미래에셋 전략배분 TDF 2045년 혼합자산 (C-P2e) - IRP 계좌에서 안전자산으로 투자해보자

안녕하세요. 오늘은 제가 개인형 퇴직연금 계좌인 IRP 계좌에서 얼마 전부터 안전자산으로 가져가고 있는 미래에셋 전략배분 TDF 2045년 혼합자산 (C-P2e) 상품에 대해서 소개해보려고 해요. 제가 전

finanzielfrei.tistory.com

2020/11/08 - [연금 투자] - TIGER 미국나스닥100 총 보수(수수료) 파격 인하!!! (0.49% → 0.07%)

TIGER 미국나스닥100 총 보수(수수료) 파격 인하!!! (0.49% → 0.07%)

안녕하세요. 저번 글에서 KINDEX 미국나스닥100 ETF가 낮은 보수로 출시되어서 갈아탈 생각을 가지고 있다고 KINDEX 미국나스닥100 ETF의 장점에 대해서 소개해드렸었는데요. 오늘은 저를 포함해 기존

finanzielfrei.tistory.com

댓글